Ich weiß nicht, wie man sich in Berlin und Frankfurt die Zukunft des Euro vorstellt. Mit immer ehrgeizigeren Sparprogrammen sollen vor allem in Italien und Spanien die Staatshaushalte saniert werden, also in den Ländern, auf die es wegen ihrer Größe entscheidend ankommt. Doch „Spare in der Not“ ist vielleicht eine sinnvolle Maxime für Sie und mich, aber nicht für ganze Länder. Ich muss jedoch zugeben, dass sich strukturelle Mängel in der Volkswirtschaft manchmal nur beseitigen lassen, wenn die Lage wirklich sehr ernst ist, so wie zu Beginn des vergangenen Jahrzehnts, als die Schröder-Regierung die Agenda 2010 beschloss. Das war allerdings nicht zuletzt deshalb ein Erfolg, weil die globale Konjunktur damals kräftig ansprang, sodass die schwache Inlandsnachfrage durch eine Exportoffensive ausgeglichen werden konnte. Strukturreform und Wachstum müssen Hand in Hand gehen, sonst vertieft sich jede Rezession, das Defizit wird noch größer und die Lage immer aussichtsloser.

Ich finde, Deutschland ist jetzt gefordert. So wie bisher kann es nicht weitergehen. Da es in unserem Interesse ist, den Euro zu behalten, muss etwas für das Wachstum im Euroland getan werden. Kein anderes Land ist dazu in der Lage.

In Spanien hat sich inzwischen ein so explosives Gemisch entwickelt, dass ein Schuldenschnitt und damit eine neue europäische Bankenkrise beinahe vorprogrammiert sind. In den angelsächsischen Medien wird schon wieder einmal das Ende des Euro vorhergesagt. Ein Haushaltsdefizit von rund sechs Prozent und ein Rückgang des nominalen Sozialprodukts bedeuten, dass sich die Relation Schulden zu BIP und damit die Schuldenlast rapide erhöhen. Es ist wie in Griechenland, nur dreimal oder viermal größer, wenn man die absoluten Zahlen betrachtet. Die Arbeitslosenquote hat 23 Prozent erreicht und die Beschäftigung dürfte seit Beginn der Krise inzwischen um 15 Prozent zurückgegangen sein. Fast jeder zweite Jugendliche ist ohne Job.

Es ist außerdem damit zu rechnen, dass die Immobilienpreise noch einmal um 20 Prozent zurückgehen und die notleidenden Forderungen der Banken aus diesem Grund, und wegen der hohen Arbeitslosigkeit, deutlich steigen werden. Der spanische Staat dürfte zu neuen Rettungsaktionen gezwungen sein und seine Schuldzinsen werden weiter steigen. Angesichts all dieser Schwierigkeiten könnte den Spaniern langsam die Lust am Euro vergehen.

Auch in anderen Ländern schlägt die Stimmung um. In Frankreich etwa können die Euro-Gegner Mélenchon und Le Pen, der eine von der äußersten Linken, die andere von der äußersten Rechten, an diesem Sonntag bei den Präsidentschaftswahlen jeweils mit 10 bis 15 Prozent der Stimmen rechnen, und selbst der Favorit Hollande möchte die europäischen Verträge nachverhandeln. Der Euro gilt bei unseren Nachbarn zunehmend als eine Veranstaltung zum alleinigen Nutzen Deutschlands.

Da die Reformen des Arbeitsmarkts und der Steuern in den Problemländern ja weitergehen sollen, die Geldpolitik aber kaum noch Spielraum hat – jedenfalls was die traditionellen Instrumente angeht – und der externe Wechselkurs kein wirtschaftspolitischer Handlungsparameter ist, kann nur auf zwei Feldern etwas für das Wachstum Eurolands und den Fortbestand des Euro getan werden: bei der deutschen Finanzpolitik und bei den langfristigen Zinsen.

Wie ich vor einiger Zeit hier im Blog gezeigt hatte, erzielt der deutsche Staat zurzeit einen beträchtlichen strukturellen, also konjunkturbereinigten Haushaltsüberschuss: Trotz der immer noch niedrigen Auslastung der Kapazitäten erreicht das aktuelle (unbereinigte) Defizit gerade einmal eine Größenordnung von einem Prozent des Sozialprodukts; Defizite von drei oder vier Prozent wären situationsgerecht. Mit anderen Worten, wir sind hierzulande Zeugen einer übertrieben restriktiven Finanzpolitik. Da ließe sich also einiges tun für die Stimulierung der deutschen und europäischen Nachfrage, ohne dass man gleich das Schlimmste, ein Abgleiten in eine unsolide Finanzpolitik an die Wand malen muss.

Wir haben enorm von der Kapitalflucht aus den Ländern des Südens profitiert, ebenso wie von der Tatsache, dass die EZB die Leitzinsen real tief in den negativen Bereich gedrückt hat: Die Rendite der zehnjährigen Bundesanleihen ist auf 1,72 Prozent gesunken und liegt damit deutlich sowohl unter der aktuellen Inflationsrate als auch unterhalb der langfristigen Inflationserwartungen. Der spanische Staat dagegen bekommt sein Geld nur dann, wenn er den Anlegern 5,83 Prozent bietet. Italien muss 5,51 Prozent zahlen und ist damit fast genauso schlecht dran. Auch am kürzeren Ende zahlt Spanien gewissermaßen Strafzinsen: 3,46 Prozent für zweijährige, 4,75 Prozent für fünfjährige Anleihen – in Deutschland sind es bei diesen Laufzeiten nur 0,13 und 0,67 Prozent! Bis zum Ausbruch der Finanzkrise galt Spanien zusammen mit Irland als haushaltspolitischer Musterknabe. Das Land bekommt die Quittung dafür, dass die Bankenaufseher tatenlos zusahen, als sich eine gewaltige Immobilienblase entwickelte, deren Platzen die meisten Haushalte und Banken, dann aber auch den Staat in kürzester Zeit fast in den finanziellen Ruin trieb. Die Finanzpolitik als solche war keineswegs unsolide.

Die hohen Realzinsen am Kapitalmarkt verhindern zurzeit jede nachhaltige Erholung der Wirtschaft in Italien, Spanien, Griechenland, Portugal und Irland. Weil jetzt das ökonomische Schwergewicht Spanien in die Schusslinie der Anleger geraten ist, ist die Zeit für einen qualitativ anderen Ansatz zur Stabilisierung des Euro gekommen. Der Rubikon ist überschritten. Es müsste gelingen, das Renditeniveau der Krisenländer nachhaltig auf deutsche Größenordnungen abzusenken. Da war es vor der Krise schon einmal, weil die Marktteilnehmer lange Zeit glaubten, es gäbe so etwas wie eine Haftungsgemeinschaft innerhalb Eurolands. Das hatte sich als Irrtum erwiesen. Eine Haftungsgemeinschaft, wie ich sie mir vorstelle, erfordert bindende staatliche Haushaltsregeln, ein quid pro quo, wie sie bisher nur in Ansätzen existieren. Die Aufkäufe von griechischen oder spanischen Staatsanleihen durch die EZB passen nicht in dieses Konzept – die EZB kann keine Haushaltsdisziplin erzwingen, jedenfalls nicht offiziell. Eine unbegrenzte Monetisierung staatlicher Schulden ist in einem deflationären Umfeld zweifellos möglich, sollte aber nur im äußersten Notfall in Erwägung gezogen werden. Da sind wir noch nicht.

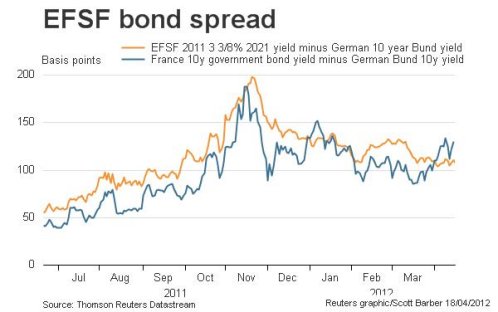

Am logischsten wäre es, den European Stability Mechanism (ESM) auf mehrere Billionen Euro aufzustocken. Der ESM vergibt Mittel nur gegen Auflagen und kann auf diese Weise die überfälligen Strukturreformen in den Schuldnerländern erzwingen. Was die Zinsen angeht, zu denen er Geld verleiht, liefert die Erfahrung mit dem Vorgängerfonds, dem EFSF, einen Anhaltspunkt. Die Renditen seiner Bonds liegen zurzeit etwa 100 Basispunkte über denen des Bundes.

Wenn, um beim Beispiel Spanien zu bleiben, die gesamten neuen Schulden eines Jahres sowie die Refinanzierung fällig werdender Altschulden – rund 20 Prozent des Sozialprodukts – ab sofort zu einem durchschnittlichen Zinssatz aufgenommen werden könnten, der um 400 Basispunkte unter den jetzigen Marktsätzen liegt, ergibt sich im Verlauf der nächsten vier oder fünf Jahre eine immer stärkere Reduzierung des Schuldendienstes. Am Ende ließen sich ceteris paribus Jahr für Jahr etwa 43 Mrd. Euro einsparen, Geld, das Spanien für andere, nützlichere Zwecke verwenden könnte. Bei um 300 Basispunkte niedrigeren Zinsen wären es 32 Mrd. Euro. Auf der anderen Seite vermindert sich natürlich das jährliche Einkommen der Anleger um diese Beträge. Aus deutscher Sicht besteht der Vorteil vor allem darin, dass der circulus vitiosus aus Sparprogrammen, restriktiven Effekten auf die Konjunktur, steigenden staatlichen Defiziten, noch mehr Sparanstrengungen und so weiter durchbrochen würde (oder dass das wahrscheinlicher würde) und keine weiteren Rettungsaktionen zulasten des deutschen Steuerzahlers nötig wären.

Die klassische Art, wie sich staatliche Schuldenprobleme lösen lassen, nämlich durch ihre Weginflationierung, ist wohl keine Option. Zum einen gibt es dagegen nicht nur in Deutschland einen starken Widerstand, zum anderen ist der Transmissionsriemen zwischen expansiver Geldpolitik und Ausgabenplänen von Haushalten und Unternehmen gerissen. Alle sind im Gefolge der Finanzkrise zu sehr mit der Reduzierung ihrer Schulden beschäftigt, als dass sie durch noch so günstige Konditionen zur Aufnahme neuer Schulden animiert werden könnten.

Inflation gäbe es nur, wenn die Reallöhne in der Währungsunion für eine längere Zeit rascher zunehmen würden als die Produktivität. Damit aber ist angesichts der hohen Arbeitslosigkeit und der immer intensiveren internationalen Arbeitsteilung überhaupt nicht zu rechnen. Im Wirtschaftsdienst (3/2012) des ZBW gab es gerade wieder einmal eine Diskussion darüber, um wie viel die Tariflöhne in Deutschland steigen sollten: Gustav Horn war für möglichst viel, Wolfgang Franz für möglichst wenig. Das kommt mir vor wie ein Streit um des Kaisers Bart. Wir können uns bestimmte Lohnsteigerungen wünschen, mehr aber auch nicht. Solange die Gewerkschaften keine Verhandlungsmacht haben, müssen sie nehmen, was zu kriegen ist. Und das ist nicht viel.

Mit anderen Worten, die Euro-Krise lässt sich letztlich nur auf politischem Weg lösen. Es handelt sich dabei nicht um ein Nullsummenspiel, bei dem die einen gewinnen wie die anderen verlieren. Wir brauchen die Perspektive einer europäischen Solidargemeinschaft – und einen sehr langen Atem. Das ist allemal besser als die alternativen Euro-Austritte, Ende des Euro-Projekts, Schuldenschnitte, Protektionismus und dergleichen.