Kurz vor Ende seiner Amtszeit meldet sich Jean-Claude Trichet zurück. Die EZB hat ihr umstrittenes Bondprogramm reaktiviert und wieder damit begonnen, Anleihen der Krisenstaaten am Sekundärmark aufzukaufen – und sie geht dabei recht clever vor. Offenbar kaufen die Händler der Notenbank Papiere aus Portugal und Irland, Länder also, die derzeit nicht am Markt sind, weil sie mit Rettungskrediten der EU versorgt werden.

Es besteht also keine Notwendigkeit, die Anleihemärkte dieser Länder zu unterstützen. Die einzige Interpretation, die mir sinnvoll erscheint ist, dass es sich um eine Art Warnschuss handelt: Die EZB demonstriert durch die Aktion, dass sie am Markt ist und bereitsteht, um gegen spekulative Übertreibungen vorzugehen. Sie vermeidet aber die politischen – und ökonomischen – Risiken, die damit verbunden wären, massiv italienische und spanische Anleihen aufzukaufen.

Der Markt dürfte allerdings schon bald testen, ob die EZB bereit ist, sich in Italien und Spanien zu engagieren. Sollen die Regierungen die steigenden Zinsen für eines der großen Mitgliedsländer tolerieren? Oder intervenieren, um die Renditen nach unten zu treiben? Diese Fragen muss die EU beantworten – und möglicherweise entscheidet sie über das Schicksal des Kontinents.

Ich habe dazu gestern schon einen kleinen Eintrag verfasst, aber nach einigen Gesprächen und dem Blick in die Daten denke ich, dass sich eine ausführlichere Auseinandersetzung lohnt.

Eine Intervention an den Anleihemärkten durch die Zentralbank oder einen Rettungsfonds ist – wenn man nicht die Staatsfinanzierung übernehmen will – notwendig, wenn man zu der Auffassung gelangt, dass der Herdentrieb die Preise verzerrt. Wie bei einer Devisenmarktintervention unterbricht der Staat sich selbst verstärkende Prozesse.

Die Frage also ist: Welcher Zins ist angemessen für ein Land wie Italien? Sie ist schwer zu beantworten. Wahrscheinlich waren die Zinsen, die Italien in den vergangenen Jahren gezahlt hat, zu niedrig und es findet derzeit eine Neueinschätzung von Risiken statt. Das ist sicher nicht ganz verkehrt, aber ich kenne kein überzeugendes ökonomisches Konzept, das hier weiterhelfen würde. Vielleicht ist es sinnvoller, sich dem Problem von einer anderen Seite zu nähern: Was sind die Kosten und Risiken einer Intervention?

Die Risiken liegen auf der Hand: Wenn der Fonds oder die EZB jetzt italienische Anleihen oder die Anleihen eines anderen Landes kaufen, das nicht bereits über ein Anpassungsprogramm verfügt, wird Konsolidierungsdruck von der Regierung genommen. Sie weiß ja, dass die Zinsen im Zweifel nicht über ein gewisses Niveau steigen werden, weil dann die Zentralbank interveniert. Man kann versuchen, diesem Dilemma zu entkommen, indem als Gegenleistung für eine Intervention ein Konsolidierungspaket gefordert wird, aber dann muss die Einhaltung und Umsetzung kontrolliert werden, was viele neue Probleme aufwirft. Es besteht also kurz gesagt die Gefahr, dass doch eine heimliche Staatsfinanzierung stattfindet – und zwar ohne die politische Union und Kontrolle, die damit einhergehen müsste.

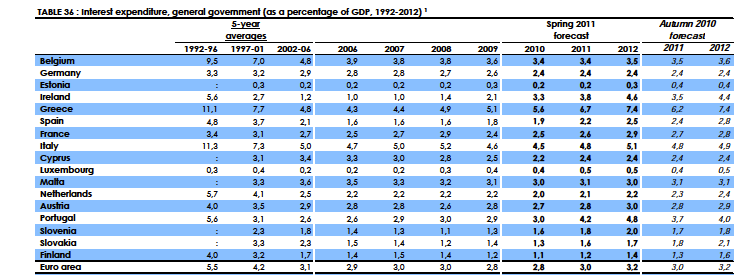

Die Kosten sind ebenso klar: Italien bezahlt höhere Zinsen und es besteht das Risiko, dass die Märkte austrocknen und eine Spirale aus höheren Zinsen und höheren Schulden in Gang kommt. Jetzt wird es spannend, wie folgender Tabelle aus der Frühjahrsprognose der EU zeigt:

Die Zinskosten in Italien lagen im vergangenen Jahr bei 4,5 Prozent der Wirtschaftsleistung. Das ist mehr als in Deutschland, aber deutlich weniger als zu Beginn der neunziger Jahre, als die Italiener 11,3 Prozent ihres Bruttoinlandsprodukts für Zinsen ausgaben. Auch Spanien bezahlt wie wir sehen heute deutlich weniger Zinsen.

Interessant ist auch die Fälligkeit der italienischen Schulden. Im Laufe dieses Jahres werden langlaufende Anleihen (die Kurzläufer zu refinanzieren ist in der Regel kein Problem) im Wert von 31 Milliarden Euro fällig, im kommenden Jahr sind des 122 Milliarden, 2013 dann 117 Milliarden. Das ist ein recht geringer Prozentsatz der gesamten ausstehenden Bonds in Höhe von 1.600 Milliarden Euro. Mit anderen Worten: Selbst wenn die Zinsen für einige Monate bei sechs Prozent oder mehr liegen, würde dass die Zinskosten nicht dramatisch nach oben treiben (Die Finanzierung des Etatdefizits müsste man natürlich mit hereinrechnen, doch auch das dürfte an der Grundaussage nichts ändern und es ist eine politisch beeinflussbare Größe. Vor Zinszahlungen erwirtschaften die Italiener ohnehin einen Überschuss, er liegt laut EU-Kommission in diesem Jahr bei 0,8 Prozent der Wirtschaftsleistung).

Der Anstieg der Zinsausgaben tut Italien also – da hat Blogger Frank Lübberding recht – weh, er wird sie aber so schnell nicht umwerfen. Insofern besteht kein direkter Interventionszwang und man könnte argumentieren, dass der Markt für eine gewisse Disziplinierung der Chaotentruppe um Berlusconi sorgt. Ich halte ein Instrument, dass Interventionen bei Nichtprogrammländern ermöglicht, dennoch für wichtig. Wenn – wie nach Aussagen von Händlern geschehen – diese Märkte erst einmal illiquide werden und eine echte Verkaufspanik aufkommt, dann kann das durchaus bleibende Schäden hinterlassen und Banken und andere Investoren dauerhaft vertreiben.

Eine ganz andere Frage ist, wer der Intervenierer ist. Idealerweise macht das der Rettungsfonds EFSF, aber ich sehe keinerlei Bereitschaft der Bundesregierung, den Fonds entsprechend auszustatten. Lieber schiebt man der Zentralbank die Drecksarbeit zu – und beschwert sich nachher in der Öffentlichkeit, dass sie ihr Mandat überschritten habe.