Im Augenblick bereiten vor allem drei Risiken den Anlegern schlaflose Nächte: dass sich aus den Bürgerkriegen im Nahen Osten ein Flächenbrand entwickelt, der zu einer neuen Ölkrise und einer weltweiten Rezession führt, dass die langen Zinsen weiter steigen, nachdem die Fed angekündigt hat, dass sie die Käufe von US-Anleihen zurückfahren wird, und dass die Aktien und Wechselkurse wichtiger Schwellenländer weiter unter Druck bleiben und Staaten insolvent werden.

Wenn die Ölpreise auf 200 Dollar steigen sollten, lässt sich wirtschaftspolitisch nur wenig machen. Nach einem kurzfristigen Anstieg der Inflationsraten kommt es durch den Rückgang der allgemeinen Nachfrage nach Gütern und Dienstleistungen in den erdölimportierenden Ländern dann aber eher zu deflationären Effekten. Dazu gehören insbesondere die vier Schwergewichte der Weltwirtschaft: die USA, Euroland, China und Japan. Die Finanzpolitik müsste voll auf Expansion umschalten, während ein frühzeitiges Ende der Nullzinspolitik noch unwahrscheinlicher ist als jetzt. Wie es letztlich laufen wird, entscheiden nicht die Ökonomen und Unternehmer, sondern die Politiker.

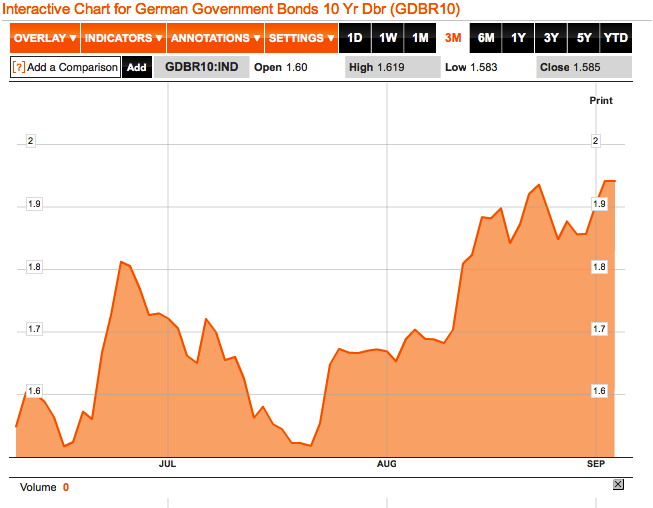

Der Anstieg der langen Zinsen kann sich noch eine Weile fortsetzen. Die Fed hat ihre Drohung, demnächst netto immer weniger amerikanische Staatsanleihen zu kaufen, noch nicht wahrgemacht. Andererseits werden die langen Zinsen durch die niedrigen Refinanzierungskosten in Schach gehalten. Eine dauerhafte Schwäche der Rentenmärkte erfordert zudem ein Anziehen der Inflationserwartungen. Das ist noch nicht zu erkennen. Ich gehe auch davon aus, dass es demnächst zu einer Rotation aus Aktien in Renten kommen wird, und zwar weil die Anleger Gewinne mitnehmen möchten und weil die Schwäche der Rentenmärkte günstige Einstiegsmöglichkeiten bietet.

Die Eurokrise ist noch nicht überstanden, aber ich habe den Eindruck, dass sie kontrolliert werden kann. Wer an den Euro glaubt, sollte im 10-Jahresbereich vielleicht keine griechischen Anleihen kaufen, obwohl die Zinsen bei knapp über 10 Prozent liegen, aber die weniger riskanten italienischen und spanischen Alternativen; ihre Renditen betragen etwas weniger als 4,5 Prozent.

In Ländern wie Brasilien, Argentinien, Süd-Afrika, Türkei, Indien oder Indonesien ist es zu einem Einbruch der Devisenkurse und zu Verlusten an den Aktienmärkten gekommen. Die Kombination von großen Leistungsbilanzdefiziten, hohen Auslandsschulden in fremder Währung, beträchtlichen staatlichen Haushaltsdefiziten und dem Ende der Carry Trades – Verschuldung in Dollar, Anlage in Schwellenländern – könnte einige Länder an den Rand der Zahlungsunfähigkeit bringen. Ich denke aber, dass die Probleme erkannt sind, es nicht an Interventionsmasse fehlt und dass die Marktkräfte die Probleme im Wesentlichen lösen können, wenn die Kurse der Devisen und Aktien genug gefallen sind.

Eine ausführliche Diskussion der drei Risiken finden Sie in meinem neusten Investment Outlook:

Wermuth’s Investment Outlook – September 2013*) (pdf, 434 KB)

*) Der Investment Outlook von Dieter Wermuth ist in englischer Sprache verfasst und wird im Herdentrieb in loser Folge zum Herunterladen bereitgestellt. (UR)